Минфин разогревается, инфляция ускоряется

Кратко:

Минфин начал квартал в «разогревочном» режиме: на двух аукционах занял всего 27 млрд руб. при спросе около 70 млрд. План заимствований на I квартал — 1,2 трлн руб., рынок такие объёмы переваривает спокойно — давления на кривую ОФЗ нет.

При этом январская инфляция стартует жёстко: ИПЦ +1,26% за 1–12 января — выше темпа всего января прошлого года. Эффект НДС и тарифов уже в статистике, что ограничивает пространство для быстрого снижения ставки. Но пугаться этого не стоит.

Подробно:

•Аукционы Минфина

Минфин провёл два аукциона в «разогревочном» режиме, заняв символические 27 млрд руб.

— 13,6 млрд в ОФЗ-26225

#SU26225RMFS1

#SU26225RMFS1

— 13,4 млрд в ОФЗ-26253

#SU26253RMFS3

#SU26253RMFS3

При этом спрос был в разы выше — около 70 млрд руб.. Потенциал занять больше у Минфина очевидно был, но регулятор решил не спешить. Квартал только начался — торопиться некуда.

План заимствований на I квартал 2026 — 1,2 трлн руб. Такие объёмы при текущем спросе рынок переваривает спокойно. Впереди ещё 10 аукционных дней (2 в январе и по 4 в феврале и марте), то есть в среднем достаточно размещать по ~120 млрд руб. за аукцион — задача на раз два.

Вывод простой: давления на кривую со стороны Минфина в I квартале ждать не стоит.

Интересно сегодня другое — данные по инфляции.

• ИПЦ: январь начинается жёстко

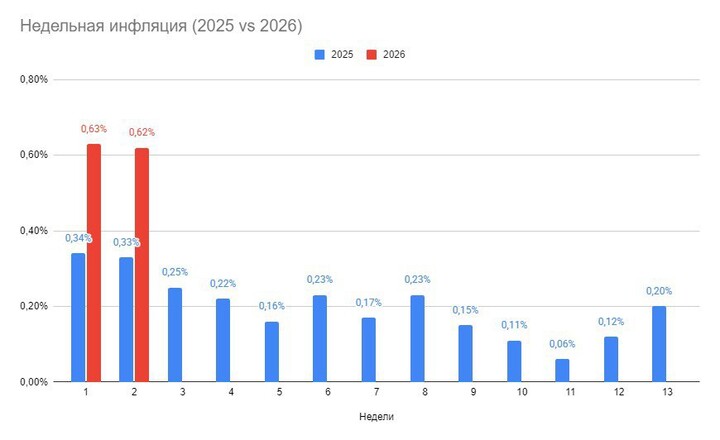

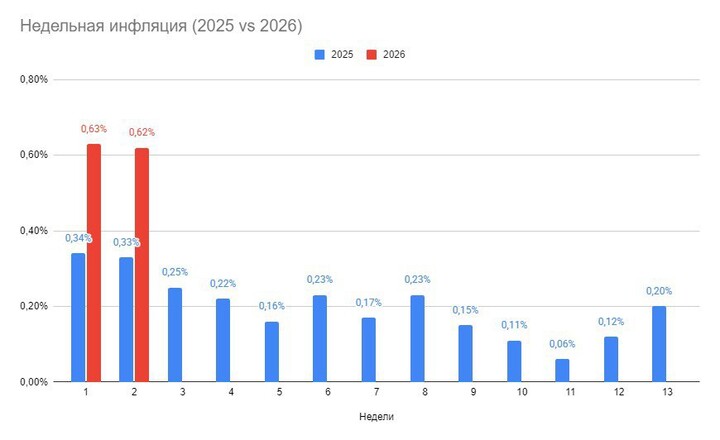

Росстат оценил инфляцию за период 1–12 января 2026: ИПЦ +1,26% с начала месяца (для ориентира: весь январь-2025 был +1,23%). (рис 1) Фактически за 12 дней рынок получил инфляцию, сопоставимую с полноценным январём прошлого года. Ожидаемо проявился эффект повышения НДС (20% → 22%).

С 1 января в экономику зашёл налоговый ценовой шок. Бизнес начал перекладывать рост НДС в цены сразу — по всей цепочке: от производства и логистики до розницы. Это дало заметный разовый вклад в январскую статистику.

Но важно понимать: НДС — это фактор уровня цен, а не источник инфляционной инерции.

Да, январь задаёт жёсткий инфляционный фон: тарифы, топливо, услуги и продукты формируют плотную первую волну роста цен. Повышение НДС этот эффект усилило.

Фундаментальный источник инфляционного давления — это рост денежной массы через бюджетный дефицит и кредитное финансирование, то есть два уровня накачки денежной массы. Налог — это разовый ценовой сдвиг. Рост денежной массы — системный фактор, который формирует инфляцию месяцами и кварталами.

И именно на это в первую очередь будет смотреть ЦБ. Плюс, разумеется, инфляционные ожидания бизнеса и населения — они ожидаемо подрастут.

Но в целом, как писал вчера в посте «Рынок пугается инфляции. Но ЦБ смотрит не только на неё», когда выйдут данные по инфляции — сильно не пугайтесь.

ЦБ знал, что такой эффект будет. Поэтому в последний раз ставку снижали всего на 50 б.п., хотя многие «ванговали» 100, 150 и даже 200. «Инфляция ведь снижается быстрей плана» писали они.

И если слушать регулятора внимательно, было понятно, что инфляционный скачок начала года уже был заложен в траекторию решений.

Отсюда — аккуратные движения в конце года и высокая вероятность паузы в начале 2026. При текущем инфляционном фоне пространство для агрессивного смягчения политики у ЦБ объективно ограничено.

Если, конечно, экономика не начнёт входить в рецессию — тогда приоритеты могут быстро поменяться. 😉 Но это уже совсем другая история.

Пока же в стратегии [&ОФЗ/Корпораты/Деньги](https://www.tbank.ru/invest/strategies/119881e9-770f-4fb1-ba03-2a774040c623) продолжаем исходить из сценария медленного и осторожного снижения ставки с паузами по дороге. Основной фокус — бумаги, которые выгодно держать даже при небольших шагах снижения ставки. Приоритет — высокий купонный доход, а не ставка на агрессивную переоценку тела. Купоны пока направляем в фонды денежного рынка {$TMON@} : нужно больше данных, прежде чем возвращаться к активным покупкам.

#игравставку #инфляция #Минфин #облигации #ОФЗ

—

Не является индивидуальной инвестиционной рекомендацией

MAX

MAX

DemanonT

15 januar 07:12