Крупнейшим производителем палладия в РФ и мире является ПАО «ГМК «Норильский никель» (доля около 39-44% мирового производства).

...

SingularMarkets

SingularMarkets

🎯 Комментарий по российскому рынку акций и стратегиям Лёгкий старт и Ультра

📋 По итогам прошедшей недели индекс Мосбиржи просел на 3,0% (-3,87% по стратегии Ультра и -1,44% по стратегии Легкий Старт) в ожидании санкций ЕС и США. Неделя стала худшей для российского рынка с ноября 2023 г. Лучшую (хотя и негативную) динамику показал сектор телекоммуникаций (-0,9% н/н) за счет продолжающегося роста акций Ростелекома. Ключевым драйвером роста здесь является ожидание выплаты дивидендов. Аутсайдерами рынка стали акции сектора транспорта (-5,2% н/н). Кроме того, сильнее других снижались акции ИТ и застройщики, что объясняется их локальной перекупленностью.

📉 Бумаги Мечела (-9,5% н/н) продолжали падать после публикации финансовых результатов за 2023 г. Учитывая рост долговой нагрузки, вероятность выплаты дивидендов по итогам года снижается. На этом фоне мы продавали акции Мечела в стратегиях. Компания нарастила чистый долг по итогам года, коэффициент Net Debt/EBITDA приближается к 3.0х. Учитывая вероятность коррекции мировых цен на коксующийся уголь в текущем году, мы сдержанно смотрим на акции Мечела.

💰 В соответствии с планом зафиксировали акции ПИКа, выросшие на 21% с момента открытия идеи. Акции застройщика росли без фундаментальных факторов или новостей и в моменте оказались перекуплены. На замену рассматриваем акции Самолета, застройщик обошел ПИК по объему текущего строительства. Кроме того, акции Самолета сильно отстали от сектора и рынка в целом.

⚡ Важными корпоративными новостями недели стало сообщение Polymetal о продаже российских активов. Покупателем АО «Полиметалл» станет АО «Мангазея Плюс». Российские активы Polymetal Internatonal по результатам сделки оценены в 3,69 млрд долл. Логичным кандидатом на покупку также был Полюс, но, судя по всему, менеджмент Полиметалла выбрал покупателя, который не находится в санкционных списках. Осторожно смотрим на акции компании на фоне неоднозначной сделки и невозможности получить дивиденды по российским акциям компании.

💪 Роснефть предоставила сильную отчетность по итогам года. Несмотря на ожидаемое снижение выручки и чистой прибыли по итогам квартала, компания нарастила свободный денежный поток и сократила долговую нагрузку по итогам года. Мы ожидаем, что суммарный дивиденд за 2023 г. может превысить 60 руб./акц. При этом в дальнейшем (ближе к концу 2024 г.), при сокращении общей долговой нагрузки компании и снижении процентных ставок, дивиденды могут увеличиться. Дивидендная доходность компании в этом году может составить 10%.

💼 Структура портфелей значительно не менялась, сокращали доли ряда инструментов на фоне общерыночного снижения. Загрузка около 3/4 из максимально возможной по обеим стратегиям. Напоминаем, что загрузка в стратегии Лёгкий страт не может быть более 100%, плечо недопустимо. На текущий момент около 22% в фонде денежного рынка. В стратегии Ультра возможно плечо, но аллокация в акции не может превышать 200% от капитала, на текущий момент 167%.

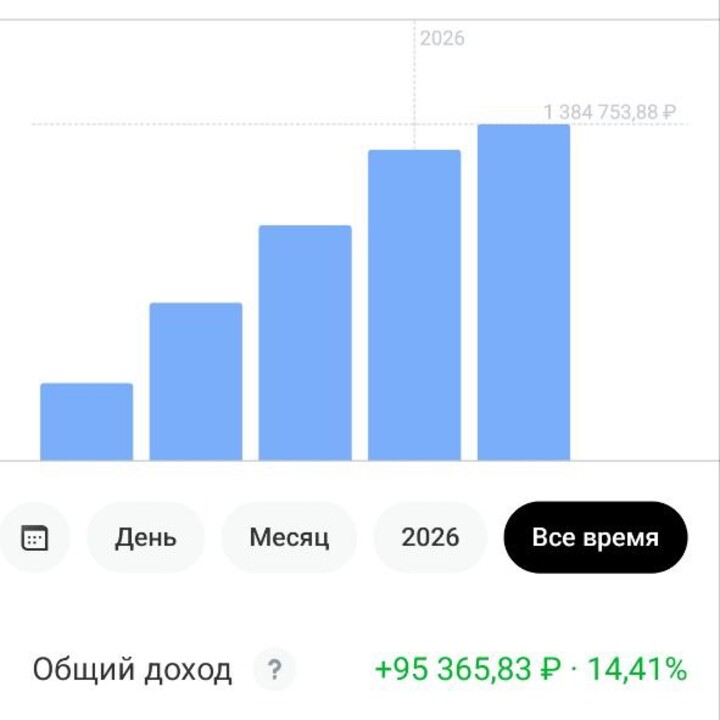

📊Результаты с учетом комиссии Стратегия Ультра/Индекс

Неделя -3,87%/-3,00%

Месяц -0,89%/-1,10%

3 месяца 14,58%/-2,4%

6 месяцев 3,06%/0,2%

1 год 27,05%/42,0%

С начала года 1,73%/0,39%

Изучить и подключить стратегию Ультра к брокерскому счету в БКС Мир инвестиций

📊Результаты с учетом комиссии Стратегия Легкий старт/Индекс

Неделя -1,44%/-3,00%

Месяц 0,34%/-1,10%

3 месяца 8,83%/-2,4%

6 месяцев 4,11%/0,2%

1 год 18,03%/42,0%

С начала года 2,14%/0,39%

Изучить и подключить стратегию Лёгкий старт к брокерскому счету в БКС Мир инвестиций

Открыть брокерский счет в БКС Мир инвестиций

НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ.

K_Komanda

K_Komanda

30letniy_pensioner

30letniy_pensioner

K_Komanda

K_Komanda