🏭Интересны ли вообще фонды коммерческой недвижимости?

В отличии от рынка жилой недвижимости, который был сильно перегрет льготными ставками и сейчас остывает, коммерческая недвижимость на любом горизонте выделяется более выгодно, особенно, если речь идет об индустриальной недвижимости.

👆 В 1кв2025 года вакантность в построенных объектах хоть и выросла, но составляет около 3%. В моменте это происходит из-за беспрецедентно жесткой ДКП, которая сохраняется уже длительный период времени. Несмотря на то, что ставки аренды замедлились в своем росте и даже немного откатываются назад и в целом ситуация выходит на плато, спрос есть и когда начнется цикл снижения ставки - спрос на индустриальную недвижимость может сильно вырасти.

📊 Для примера возьмем ЗПИФ «Парус-Красноярск». Стоимость актива составляющего фонд почти на 4,8 млрд руб (логистический парк из двух корпусов площадью 65740 м² недалеко от центра Красноярска). Один корпус сдается Сберлогистике, а второй - компании OZON. Ставки аренды индексируются на 5−8 % ежегодно, в зависимости индекса потребительских цен.

Важно отметить, что фонд обслуживает кредит со ставкой КС+3,3 % до 2кв2031 года. Текущий капитал инвесторов (49%), доля кредитных средств 51% (к концу года планируется снизить эту долю до 46%).

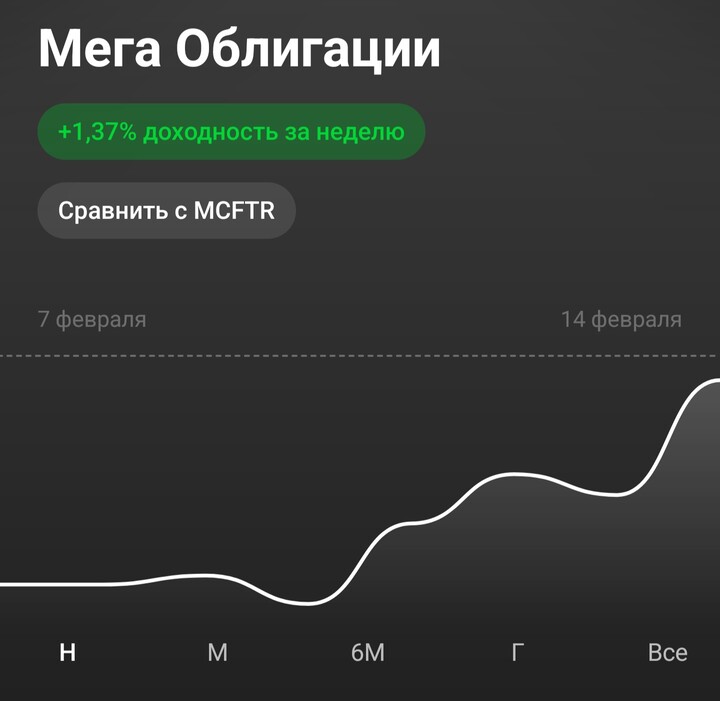

📈 Прогнозируемая доходность фонда за 5 лет составляет 22,5% годовых, где 12,5% - это доход от аренды, а 10% - ожидаемый доход от роста стоимости активов. Премия к доходности 5-ти летних ОФЗ приличная (они дают меньше 15%). Доход от арендного потока выплачивается ежемесячно, последняя выплата была сегодня 16 июня 2025 года.

ℹ️ Парус уже не первое десятилетие занимается коммерческой недвижимостью и 7 их фондов торгуются на Мосбирже. Цифры и прогнозы, которые дает компания выглядят реальными (в их фин. модели используется прогноз ЦБ от 13.02.2025, который предполагает снижение ставки до 15% к концу 2025 года), а ИПЦ около 4,1% в 2026м году).

Вывод:

Хороший инструмент для диверсификации портфеля, особенно для тех, кому больше по душе инвестировать в недвижимость. Инструмент довольно консервативный, но премия к безрисковой доходности приличная. Единственное, для покупки актива были привлечены кредитные средства, но в базовом сценарии это не должно стать проблемой.

Не является индивидуальной инвестиционной рекомендацией

MAX

MAX

AloneSM

16 juni 19:44