🏦 ВТБ

#VTBR

#VTBR | Допка и результаты за 6м2025

▫️ Капитализация: 1,2 трлн ₽ / 77,9₽ за акцию

▫️ Чист. % доход ТТМ: 345,7 млрд ₽

▫️ Чист. ком. доход ТТМ: 302,2 млрд ₽

▫️ Чистая прибыль ТТМ: 538,2 млрд ₽

▫️ скор. ЧП ТТМ: -4,9 млрд ₽

▫️ P/B: 0,5

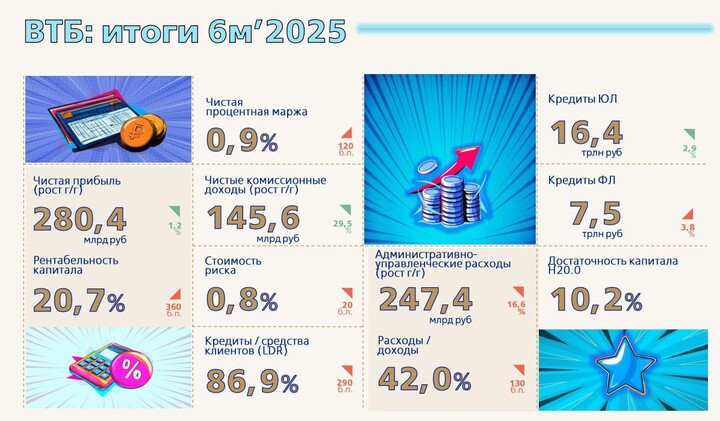

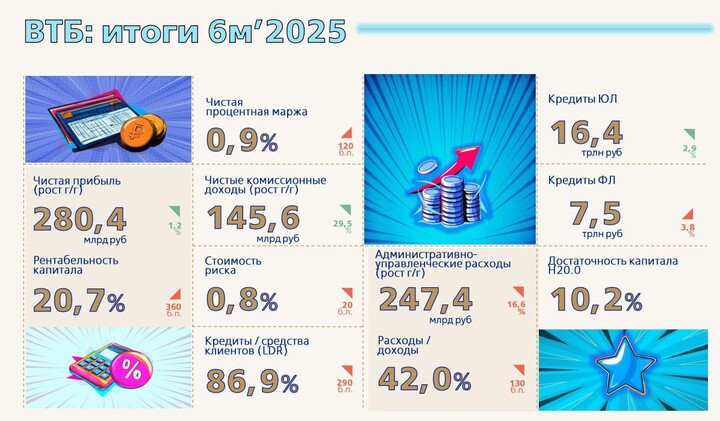

📊 Результаты отдельно за 2К2025г:

▫️ Чист. % доход: 94,2 млрд ₽ (-30% г/г)

▫️ Чист. ком. доход: 72,9 млрд ₽ (+20,1% г/г)

▫️ Чистая прибыль: 139,2 млрд ₽ (-10% г/г)

▫️ скор. ЧП: 57,6 млрд ₽ (-46,3% г/г)

🫠 Банк повысил прогноз по чистой прибыли на 2025г до 500 млрд рублей, но прибыль будет почти полностью сформирована разовыми доходами. Без учета переоценок и прочего, за 1П 2025г ВТБ получил убыток в 58,3 млрд рублей.

✅ Кредитный сегмент бизнеса хоть и находится под давлением, но уже видны признаки стабилизации: стоимость риска (CoR) осталась на уровне прошлого квартала в 0,8%, чистая процентная маржа выросла с 0,9% в 1кв2025г до текущих 1,2%.

❌ Как и ожидалось, практически сразу после дивидендов ВТБ будет проводить доп. эмиссию. Максимальный объём акций заявленных к размещению — 1,264 млрд АО или 23,5% от текущего числа АО в обращении. Менеджмент планирует привлечь 80-90 млрд.

Зачем это все нужно - известно только инсайдерам и менеджменту, который это проворачивает. Никаких проблем дивы и допка не решают.

❌ В начале 2026г может начаться процесс конвертации АП в АО. Пока никаких подробностей нет, но самый вероятный сценарий — это конвертация с учетом доли в уставном капитале, а это быстро уничтожит всё то, что сейчас закладывают оптимисты в цену обычки и дивы тогда больше не будут считаться по дурацкой формуле, предполагающей равную дивидендную доходность к цене акций, которые не торгуются на бирже 😁

👆 Именно поэтому в расчете капитализации я всегда приравнивал префы к обыкновенным акциям по коэффициенту участия в капитале, любые другие схемы скорее приводят к искажению реальной оценки.

❌ Внезапные дивиденды, банк решил выплатить за счет привлечение суборда из ФНБ объёмом 200 млрд рублей под финансирование строительства новых газовых проектов в Усть-Луге.

❌ ВТБ вложит 72,7 млрд рублей в развитие новых регионов (мобильная связь, продуктовые магазины, бизнес центры и так далее). Проекты, очевидно, социальные, окупаемость под вопросом. Скорее всего, это очередной генератор убытков, такой же как ОСК.

Выводы:

Никогда не видел ничего интересного в ВТБ как инвестор, хотя как у клиента у меня только позитивный отклик 😁.

Глобально ничего не меняется, рисков полно, убыточных проектов, которые банк будет финансировать тоже хватает. У меня нет сомнений, что Сбер на горизонте от 5 лет даст намного более высокую доходность, чем ВТБ.

Не является индивидуальной инвестиционной рекомендацией

#обзор #ВТБ

#VTBR

#VTBR

MAX

MAX