⭕️ Отчет Сбера простыми словами

На прошлой неделе

#SBER

#SBER представил свои финансовые результаты, поэтому я хочу попробовать максимально коротко и просто сделать обзор основных моментов. Если формат понравится, то оставим его дальше

📍 Финансовые результаты

Если коротко, то все основные показатели бизнеса чувствуют себя хорошо и прибавляют в рамках ожиданий. Из основных:•

•чистая прибыль за 2-й квартал 2024 выросла в годовом сравнении на 10,1%

•чистый процентный доход тоже подрос на 19,3% по сравнению с аналогичным периодом прошлого года

•чистый комиссионный доход прибавил 12,1% к прошлогоднему показателю

📍Кредитный портфель

Говоря о банках, всегда важно упомянуть их кредитный портфель. В нашем случае коротко можно сказать: качество высокое, а отчисления в резервы по-прежнему низкие.

Кредитный портфель банка до вычета резервов увеличился на 6,7% с начала года, (розничных +8,9%, корпоративных +4,6%). Уровень покрытия резервами обесцененных активов снизился до 127,2% против 138,4% в прошлом году. Банк не видит признаков ухудшения качества активов на фоне высоких процентных ставок.

📍 Нормативы достаточности капитала и дивиденды

Банк по-прежнему хорошо капитализирован, что позволяет ожидать в следующем году направление на дивиденды 50% от чистой прибыли по МСФО за 2024 год, что потенциально составит около 37 рублей на акцию, предполагая 13% дивидендной доходности.

📍 Телеконференция с менеджментом

На конференц-звонке менеджмент банка второй раз в этом году повысил свой макропрогноз по темпам роста ВВП России до 3,8% с 2,8% ранее, а уровень инфляции на конец года — до 6,5–7,5% (с 4–5%). Банк также повысил прогнозы по темпам роста кредитов юридическим и физическим.

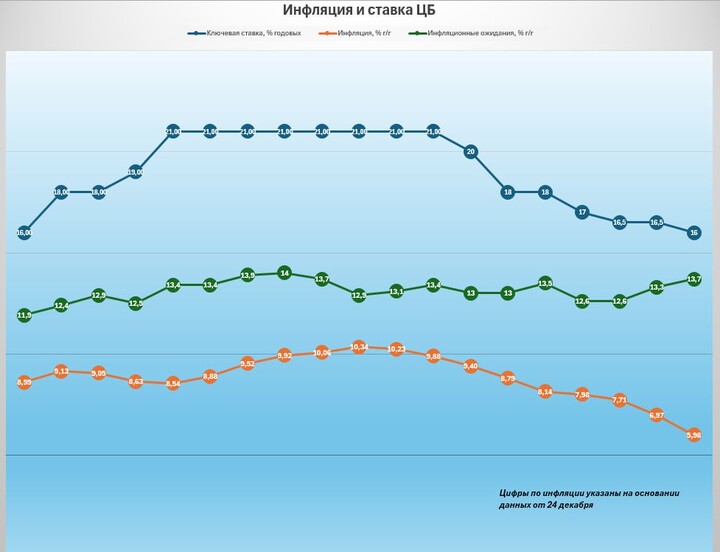

❗️ В ходе конференц-звонка менеджмент «Сбера» отметил, что корпоративные клиенты в целом адаптировались к высоким ключевым ставкам. Возможное повышение ключевой ставки до 20% не приведет к снижению прогнозов банка и ухудшению качества его кредитов. Доля кредитов с плавающей ставкой составляет около 60%.

📍 Оценка и взгляд на акции

«Сбер» опубликовал хорошие финансовые результаты, которые оказались чуть лучше ожиданий рынка, поэтому и реакция получалась нейтрально-позитивной.

По расчетам аналитиков, акции «Сбера» торгуются на уровне 3,8х P/E 2024П, что является относительно низким показателем. Экспертам по-прежнему нравится долгосрочный инвестиционный кейс банка, а целевая цена акции, которая уже давно замерла на уровне 330 рублей, предполагает оценку банка в однократном размере капитала.

Более высокий потенциал роста в акциях «Сбера» возможен при начале снижения ключевой ставки ЦБ и сохранении позитивных макроэкономических прогнозов.

🗣️ Техника и мое мнение

Пока что Сбер все также остается лидером нашего рынка и одной из лучших, если не лучшей, компанией страны. Тем не менее, если нам нужно остудить экономику, то и банки пострадают, даже при долгожданном снижении ставки.

Так как моя позиция в Сбере уже 5,25% , то набирать позицию даже при продолжающемся снижении рынка я не планирую. Если же ваша доля ниже, то обратите внимание на уровень в 270 рублей. Технически, это очень неплохой момент.

Grigoriannushka

12 august 2024 19:35