Почему мыши заработали бы больше людей. Эксперимент, который объясняет рынок акций.

Есть известный эксперимент из поведенческой психологии — задача вероятностного выбора [probability matching].

Суть простая. Мышке дают две кнопки. Одна даёт корм в 80% случаев, вторая — в 20%.

Мышка довольно быстро понимает, где её статистическое счастье, и начинает жать только первую кнопку, получая награду примерно в 80% попыток — то есть максимально возможный результат.

А вот люди ведут себя «умнее».

Начинают искать закономерности, угадывать, комбинировать, чередовать, чтобы результат был лучше. В итоге нажимают кнопки в пропорции 80/20 и получают «корм» лишь в 60–65% случаев.

То есть мыслят логично, но действуют не оптимально.

Мозг человека — это поисковик паттернов. Он стремится находить «сигналы» даже там, где их в принципе не существует. И ровно это же поведение мы постоянно наблюдаем на рынке. А обилие всевозможных «индикаторов» в том же TradingView говорит не столько о возможностях анализа, сколько о богатстве воображения — один только индикатор фаз Луны чего стоит. Я не шучу → Moon Phases)

В общем, коллеги, «предсказывать будущее» — затея так себе. Попытки угадать, какую из двух кнопок нажимать, чтобы максимизировать «корм», как правило заканчиваются посредственными результатами.

Хороший инвестор определяется не умением угадывать, а тем, насколько вдумчиво он берёт на себя риски. Переводя это на язык наших мышек: он понимает, что, нажимая одну и ту же кнопку, получает 80% успеха и 20% неудач. Ну что же. Таков путь.

Можно немного перефразировать и сказать, хороший инвестор понимает, сколько ему платят за конкретный риск. И если за риск платят мало — условно, из пяти нажатий на кнопку корм прилетает лишь в 20% случаев — он прекрасно осознаёт, что с такой «стратегией» рано или поздно помрёт с голоду.

Поэтому он оставляет в портфеле ровно столько риска, сколько разумно с точки зрения его долгосрочного выживания.

Собственно, за это рынок и платит деньги: за готовность брать на себя риск, понимать его природу, управлять им и спокойно жить с тем, что 20% попыток будут неудачными. Без истерик, и без бегания по потолку.

Можно сколько угодно «угадывать рынок», ловить импульсы в третьем эшелоне, пытаться переиграть индекс на эмоциях — но если каждый раз играешь против математики, да ещё и с плечами, то дистанция всё расставит по местам.

Наверняка сейчас у кого-то в голове крутится мысль в духе: «Да ладно, что за лузеры — не смогли в простой последовательности 80/20 сделать результат лучше 80%. Я бы точно справился».

Неа. Самое забавное в том, что у тех, кто знал распределение вероятностей заранее, средний результат оказался ещё хуже.

Чем больше уверенности в том, что ты «понял систему», тем сильнее тянет начать её переигрывать. И тем дальше ты уходишь от оптимального результата.

Можно сколько угодно искать «идеальный вход» в Сбер

#SBER

#SBER, МосБиржу

#MOEX

#MOEX, Новатэк

#NVTK

#NVTK или Полюс

#PLZL

#PLZL . Можно прыгать между бумагами, которые «вот-вот полетят», как между кнопками в эксперименте.

А можно просто системно владеть бизнесами, которые зарабатывают деньги и платят за риск — не по факту удачной продажи, а по факту владения.

Спекулянт может сделать только одно — вовремя выйти, если повезло. Но выйти навсегда он, как правило, не способен. Поэтому рынок спекуляций процветает.

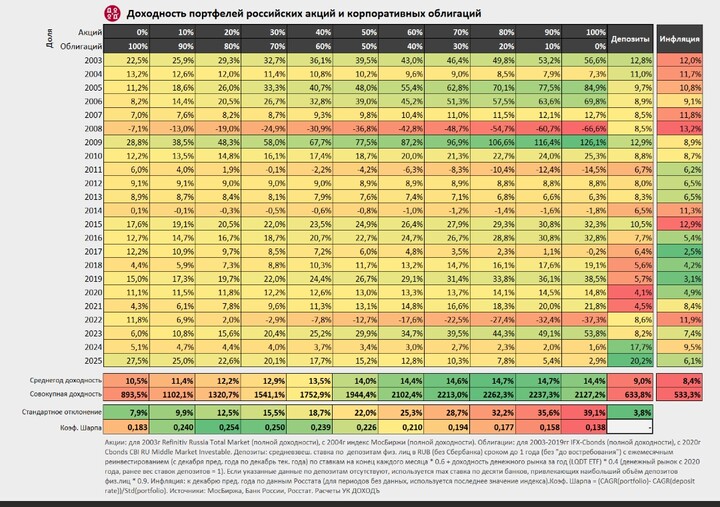

Инвестор же получает дивиденды из года в год. Бывают сложные периоды, бывают паузы в выплатах, но за всю современную историю рынка РФ не было года, когда дивиденды отменили бы все компании сразу.

Фундаментальное инвестирование — это та самая кнопка с вероятностью 80%.

Нужно просто перестать нажимать вторую.

—

Не является индивидуальной инвестиционной рекомендацией